「退職金っていくらもらえるの?」これはよく考えるテーマでしょう。でも、「もらった退職金の手取りってどれくらい?」こっちは以外と考えないですよね。

退職金も当然もらった金額次第では税金がかかります。実際に自分の手元に残る金額はどれぐいらいなのか、考えてみましょう。

計算ツール

「簡単に手取額が知りたい!」という方は、計算ツールも公開していますので、参考にしてください。

このページで分かること

1. 退職金における税金の計算方法

ここでは、退職金を一時金で受け取る場合にかかる所得税と住民税について、計算方法を説明します。

退職金の手取りは、支給される退職金から所得税と住民税を差し引くことによって求められますので、所得税と住民税を計算する必要があります。

退職金手取り = 退職金 – 所得税 – 住民税

1-1. 所得税の計算方法

退職金にかかる所得税を計算するには、下記の計算式で求められます。

所得税 = ( 課税退職所得 × 税率 – 控除額 ) × 102.1%

課税退職所得

課税退職所得(課税対象となる金額)は、退職金の支給額をもとに計算できます。

課税退職所得 = (退職金 – 退職所得控除額 ) × 1/2

退職所得控除を算出するには、下の表を参考にしてください。退職所得控除の金額は、勤続年数が長くなるほど控除額が大きくなる、つまり税金が少なくなる仕組みとなっています。

| 勤続年数 | 退職所得控除額 |

|---|---|

| 20年以下 | 40万円 × 勤続年数 (合計が80万円に満たない場合は80万円) |

| 20年超 | 800万円+70万円 ×(勤続年数-20年) |

*勤続年数に1年未満の端数がある場合は端数を切り上げ年単位にします。

課税退職所得

この課税退職所得を下の表から税率と控除額を参照することで、所得税が計算できます。

所得税=(課税退職所得 × 所得税率-控除額)× 102.1%

| 課税退職所得 | 税率 | 控除額 |

|---|---|---|

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

上記で算出した金額が、所得税(復興特別所得税を含む)となります。

ちなみに102.1%は、復興特別所得税として2037年まで納める必要があり、これは2011年に東日本大震災からの復興に必要な財源確保のために設定されています。

1-2. 住民税の計算方法

住民税の計算は、課税退職所得に住民税率を乗じて計算します。住民税率は、一律10%(都道府県民税4%、市区町村税6%)です。

住民税=課税退職所得金額 × 10%

2. 計算例

2つの具体的な例で、退職金の手取り額を計算してみます。

ケース1:勤続年数15年・退職金支給額400万円

ケース2:勤続年数40年・退職金支給額2,500万円

実際の計算の流れ

① 勤務年数から退職所得控除の額を計算

② 退職金の額から控除額を引き、課税対象額を計算

③ 課税対象額から所得税額を計算

④ 課税対象額から住民税額を計算

⑤ 退職金の額から所得税・住民税を引いて手取額を計算

ケース1:勤続年数15年・退職金400万円

所得税の計算

① 40万円×勤続年数15年=退職所得控除額600万円

② (退職金の収入金額400万円-退職所得控除額600万円)× 1/2=課税退職所得額0円

③ (課税退職所得額0円 × 税率0%-控除額0円)× 102.1%=所得税0円

住民税の計算

④課税退職所得金額0円 × 住民税率10%=住民税0円

手取り額の計算

⑤退職金400万円-所得税0円-住民税0円=手取り400万円

ケース1:勤続年数15年、退職金支給額400万円の場合、手取り額は400万円となります。

ケース2:勤続年数40年・退職金2,500万円

所得税の計算

① 800万円+70万円 × (勤続年数40年-20年)=退職所得控除額2,200万円

②(退職金支給額2,500万円-退職所得控除額2,200万円)× 1/2=課税退職所得額150万円

③(課税退職所得額150万円 × 税率5%-控除額0円)× 102.1%=所得税76,575円

住民税の計算

④課税退職所得金額150万円 × 住民税率10%=住民税15万円

手取り額の計算

⑤退職金額2,500万円-所得税76,575円-住民税15万円=手取り2,477万3,425円

ケース2:勤続年数40年、退職金支給額2,500万円の場合、手取り額は2,477万3,425円となります。

3. 補足

退職金の受け取り方法「一時金型」or「年金型」

ここまでは退職金を一時金として受け取る場合の計算方法をお話ししてきました。ただし退職金は一括で受け取る方法だけでなく、年金として分割で受け取る方法もあります。企業によっては一括と分割のいずれかを選択したり、両方を組み合わせることも可能です。

注意しなければならないのは、年金として分割で受け取る場合、税金の計算方法が一括で受け取る場合と違うことです。

また在職中に死亡して遺族に死亡退職金が支払われることになる場合もありますが、このときも税金の掛かり方が異なるため、注意が必要です。

年金として分割で受け取る場合

退職金を年金として分割で受け取る場合、雑所得かつ総合課税として取り扱われます。

雑所得の金額は、原則として収入金額から必要経費を差し引いて計算しますが、公的年金等にかかる雑所得(退職金)については、収入金額から公的年金等控除額を差し引いて計算します。この控除額は、受給者の年齢や公的年金等の収入金額によって異なります。

また分割で受け取った退職金は分離課税ではなく総合課税となるため、他の所得と合算して課税されます。公的年金など他の所得がある場合には、それらとまとめて税額の算出が必要です。

遺族が死亡退職金を受け取る場合

在職中に死亡し、勤めていた会社から遺族が死亡退職金を支給された場合には、その金額は原則として相続税の対象になります。

ただし、一定の非課税枠があったり、支給確定時期によっては所得税の対象となったりと複雑なところがあります。

死亡退職金は相続税上、遺産とみなして相続税の対象となります。俗に言うみなし相続財産といわれるものです。

死亡退職金には専用の相続税の非課税枠(500万円✕法定相続人の数)が用意されています。

「一時金型」or「年金型」どっちがお得?

退職金の受け取り方を選択できる場合、一時金と年金のどちらがお得なのか。かかる税金だけでなく、それぞれのメリット・デメリットを考慮し、総合的に判断することが大切ですが、基本的には一時金として受け取り、多くの資金を投資で運用していくことを推奨します。

| 受け取り方 | メリット | デメリット |

|---|---|---|

| 一時金型 | 資産運用に資金を回すことが可能 | 浪費の可能性 |

| 年金型 | 老後資金の早期枯渇を防げる | 課税対象期間が長い |

退職金の受け取り方でお悩みでしたら、公式LINEからお気軽にご相談ください。

LINE友達追加の後、「退職金コラムから来ました」と連絡ください。

まとめ

多くの方が、老後の生活を考える際にいくらくらいの退職金をもらえるのかを考えると思います。退職金には、所得税や復興特別所得税、住民税がかかりますが、退職金を一括で受け取るかと分割で受け取るかによって課税方法が変わり、当然税額も変わってきます。

これらの退職金に関する知識をしっかりと身につけ、実際の手取り額を想定し、理想の老後生活を送れるように今のうちから準備していきましょう。

計算ツール

「計算方法は分かったけど、もっと簡単に手取額が知りたい!」という方は、計算ツールも公開していますので、参考にしてください。

※ この記事の情報は、国税庁Webサイトを参考にしています。記事の内容の正確性には配慮していますが、内容の誤り・データ更新の遅れなどにより損害が発生した場合でも、当社は一切の責任を負いかねますのでご注意ください。

投稿者について

-

お金についてのさまざまな悩みを解決します。

徳島でFP(ファイナンシャルプランナー)に相談するなら、ぜひhacolifeにご相談ください。

最新の投稿

金融コラム2024年12月6日年末年始に見直したい、旧NISAからの払い出しと税金について

金融コラム2024年12月6日年末年始に見直したい、旧NISAからの払い出しと税金について 対面セミナー2024年11月22日子育て世代のためのマネーセミナー

対面セミナー2024年11月22日子育て世代のためのマネーセミナー 対面セミナー2024年11月20日ボーナスが入ったら考える投資の話セミナー

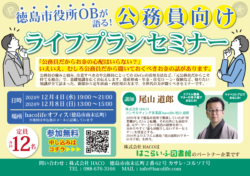

対面セミナー2024年11月20日ボーナスが入ったら考える投資の話セミナー 対面セミナー2024年11月9日公務員向けライフプランセミナー 2024年12月開催

対面セミナー2024年11月9日公務員向けライフプランセミナー 2024年12月開催